○身体障害者福祉法施行細則

平成19年3月26日

規則第11号

身体障害者福祉法施行細則(平成16年規則第70号)の全部を改正する。

(趣旨)

第1条 身体障害者福祉法(昭和24年法律第283号。以下「法」という。)の施行に関しては、身体障害者福祉法施行令(昭和25年政令第78号。以下「政令」という。)及び身体障害者福祉法施行規則(昭和25年厚生省令第15号。以下「省令」という。)によるほか、この規則の定めるところによる。

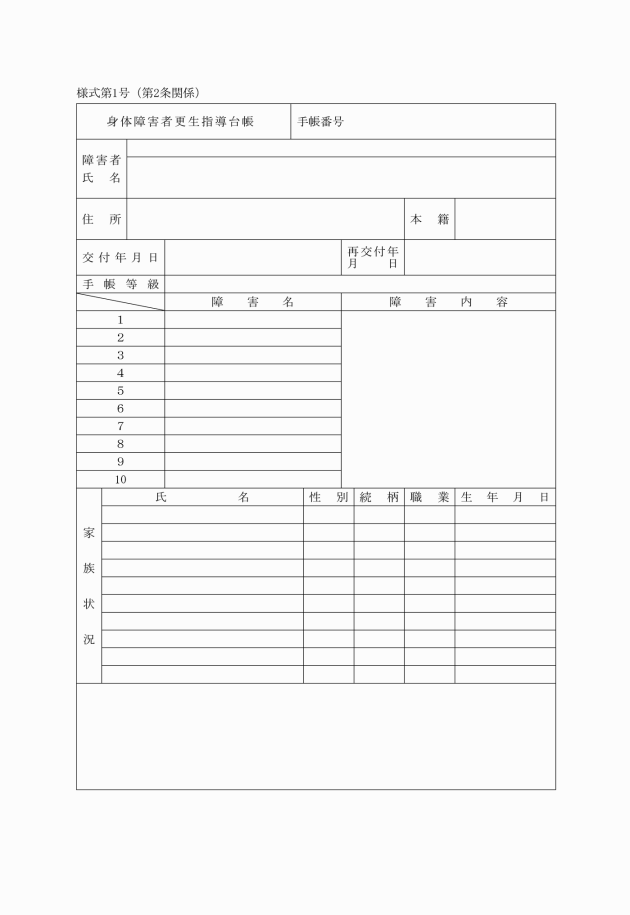

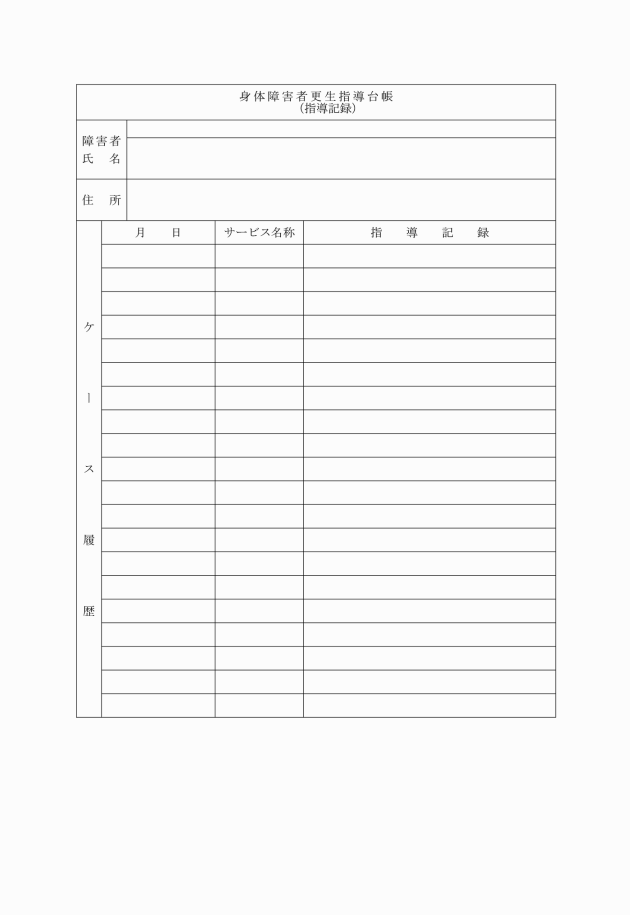

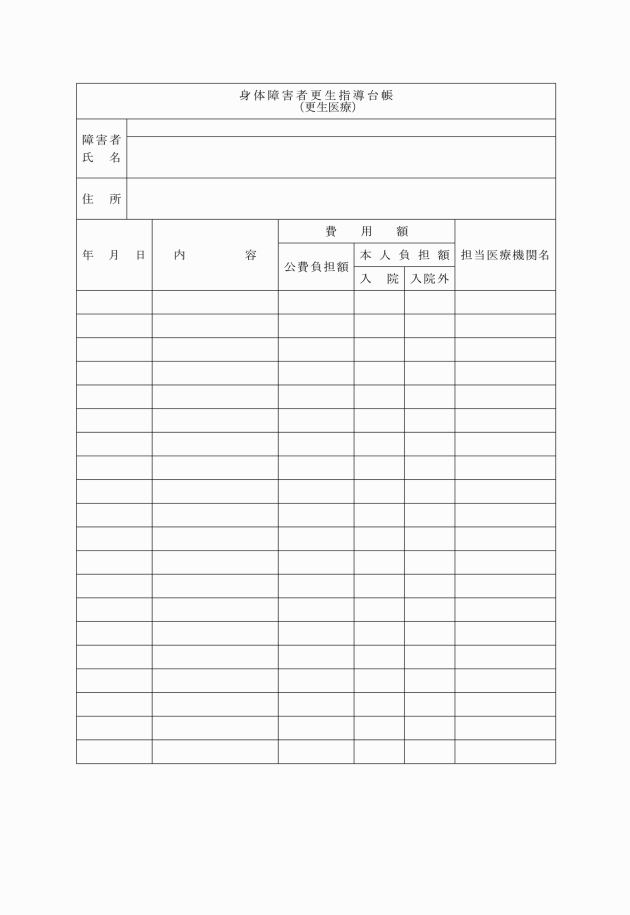

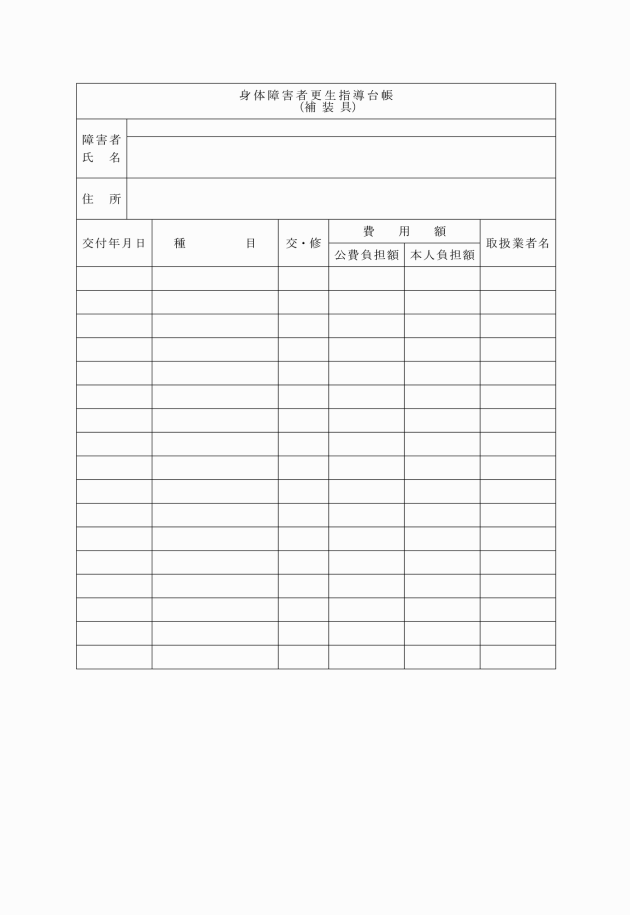

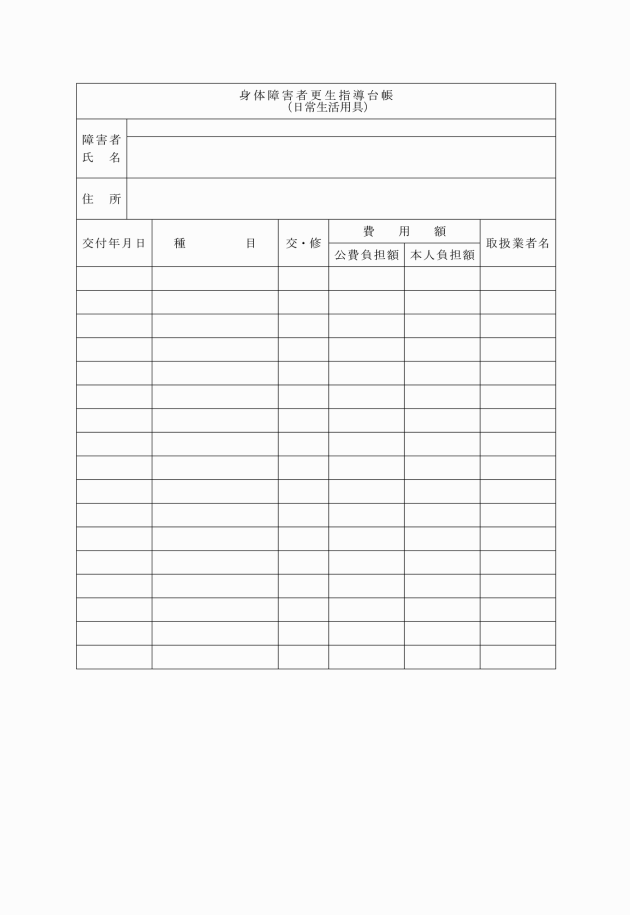

(更生指導台帳)

第2条 福祉事務所長(以下「所長」という。)は、更生指導台帳(様式第1号)を備え、必要な事項を記載しなければならない。

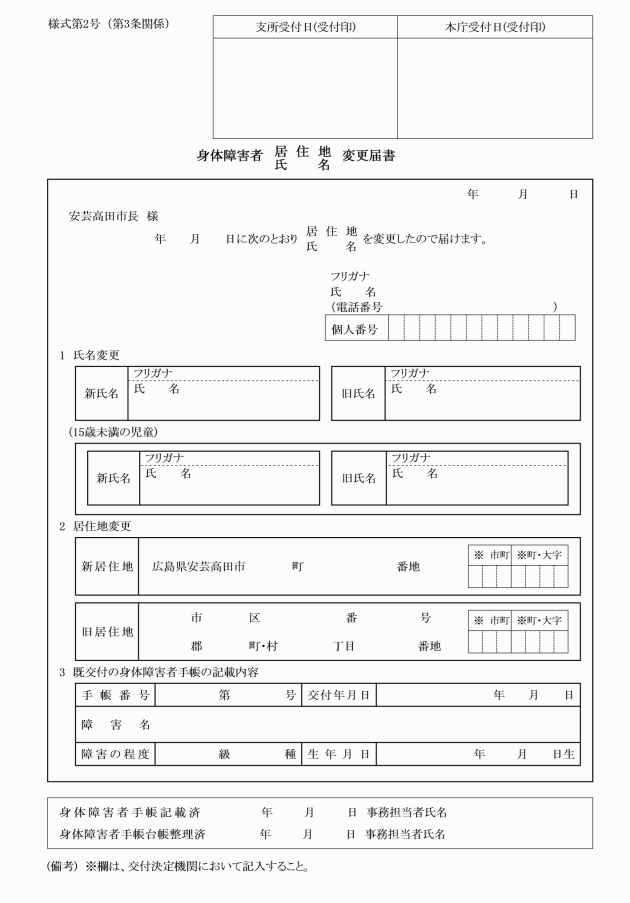

(居住地変更届書等)

第3条 政令第9条第2項及び第4項に規定する居住地変更届書又は氏名変更届書は、様式第2号による。

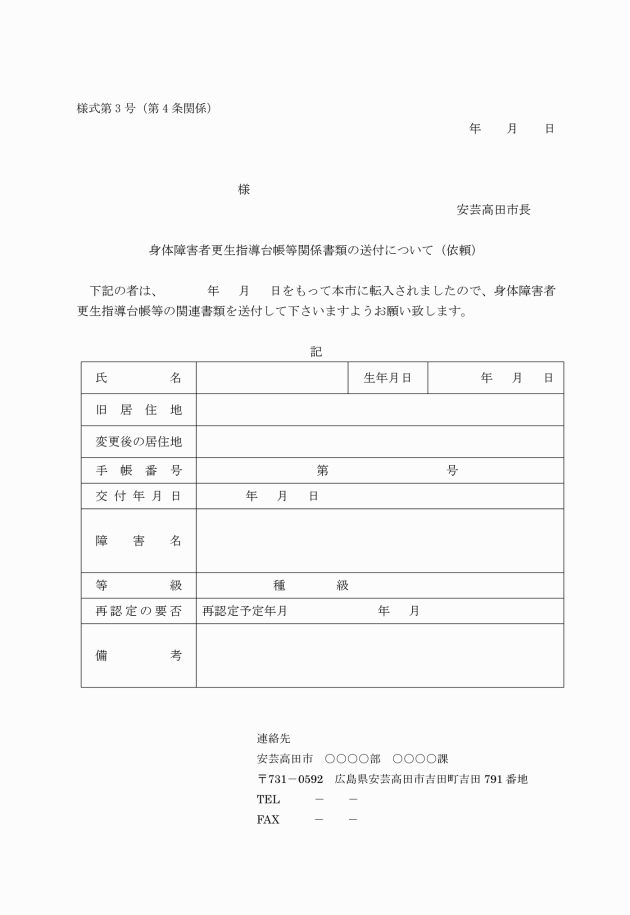

(居住地変更の通知等)

第4条 政令第9条第6項の規定による通知を受け、又は政令第9条第2項の規定による居住地変更届書を受理したときは、速やかに様式第3号による通知書によりその旨を旧居住地を管轄する福祉事務所等に通知するものとする。

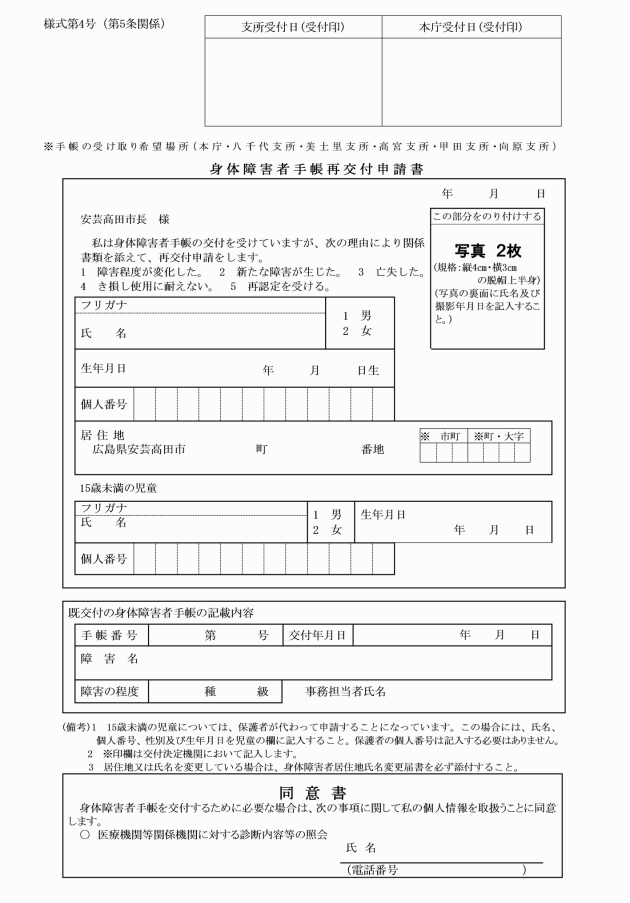

(手帳の再交付の申請)

第5条 省令第7条第1項又は省令第8条第1項の規定による身体障害者手帳の再交付の申請は、身体障害者手帳再交付申請(様式第4号)によってしなければならない。

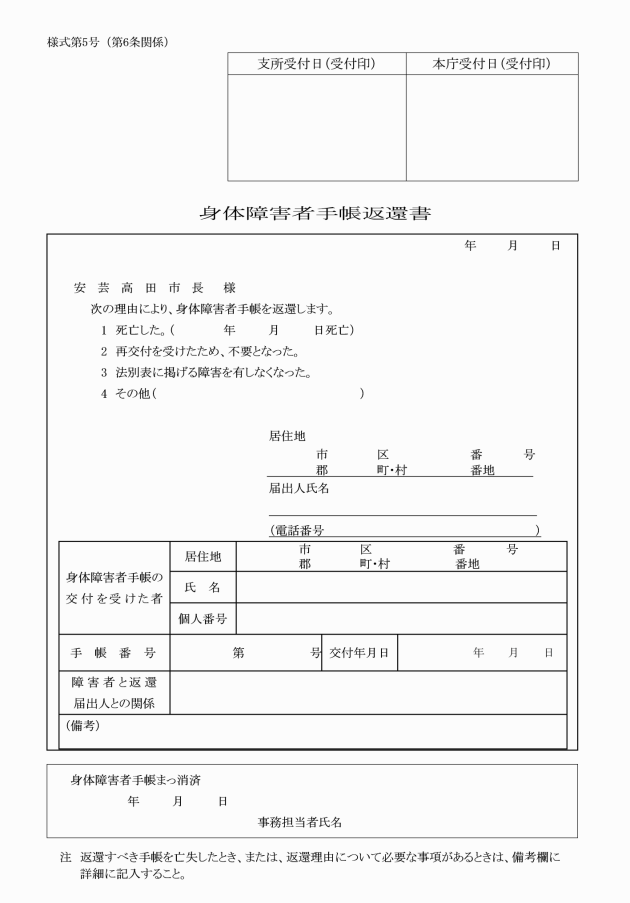

(手帳の返還)

第6条 法第16条又は省令第7条第2項若しくは省令第8条第2項の規定による身体障害者手帳の返還は、身体障害者手帳返還書(様式第5号)に当該身体障害者手帳を添えてしなければならない。

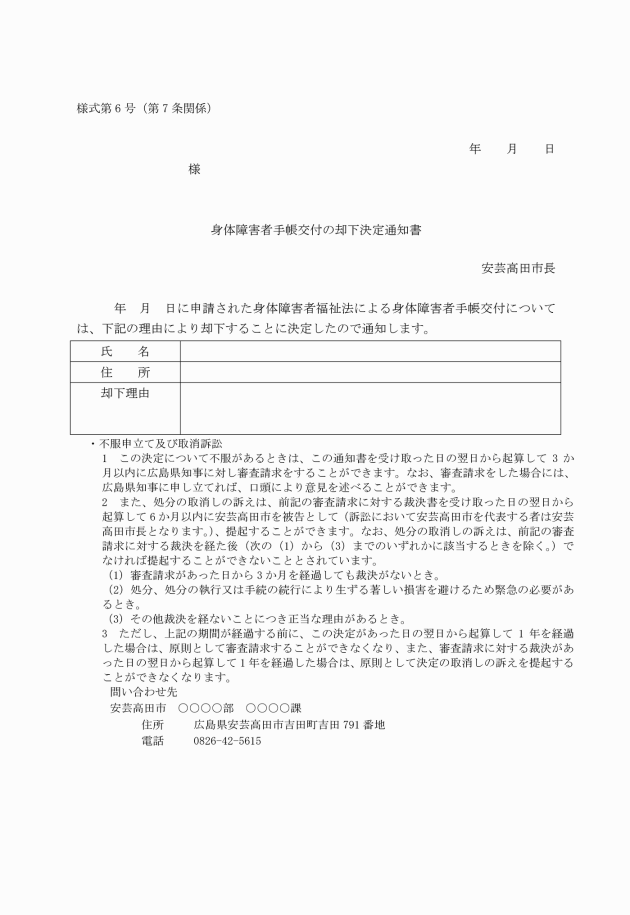

(手帳の申請却下通知)

第7条 法第15条第5項の規定による通知は、却下決定通知書(様式第6号)によってするものとする。

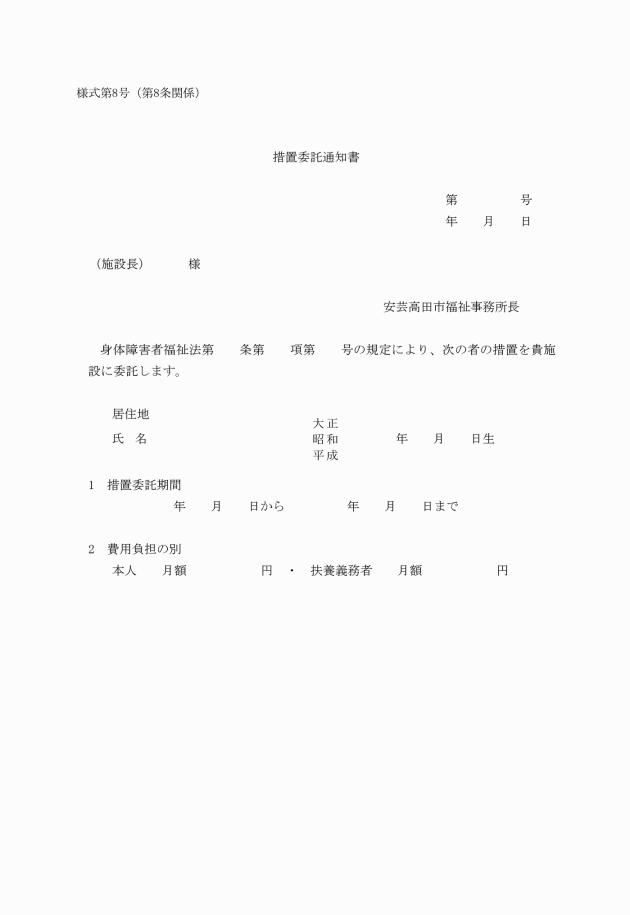

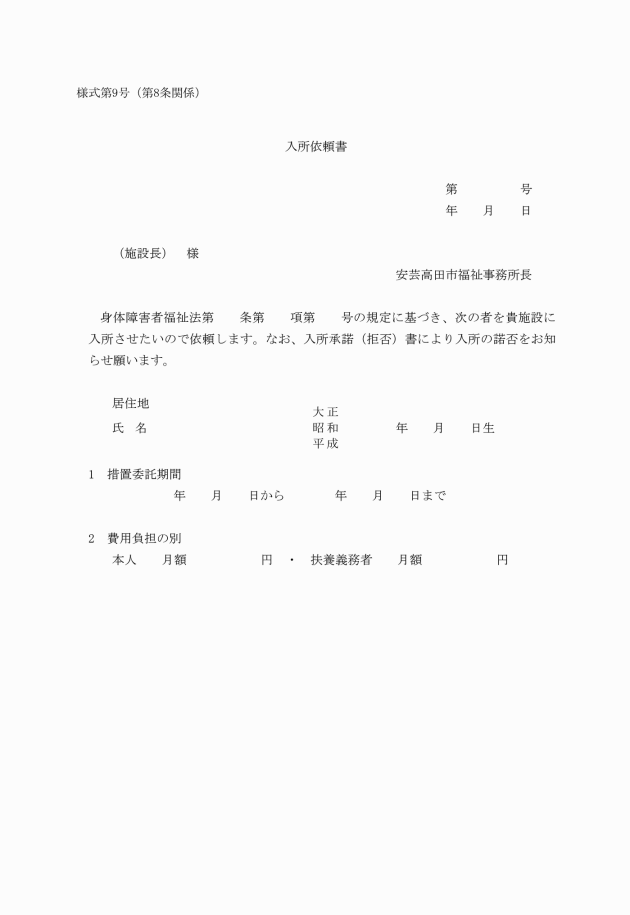

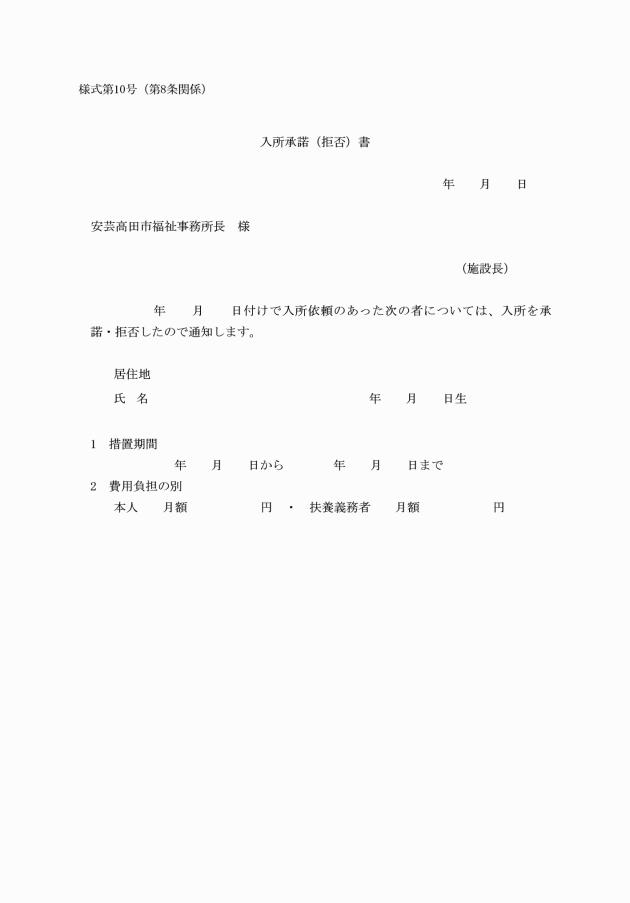

2 所長は、法第18条第2項の規定により、障害者支援施設等への入所を必要とする身体障害者に対して、障害者支援施設等に入所を委託する措置を採ろうとするときは、必要に応じ、身体障害者更生相談所の判定を求めなければならない。

(1) 健康診断書

(2) 判定書の写し

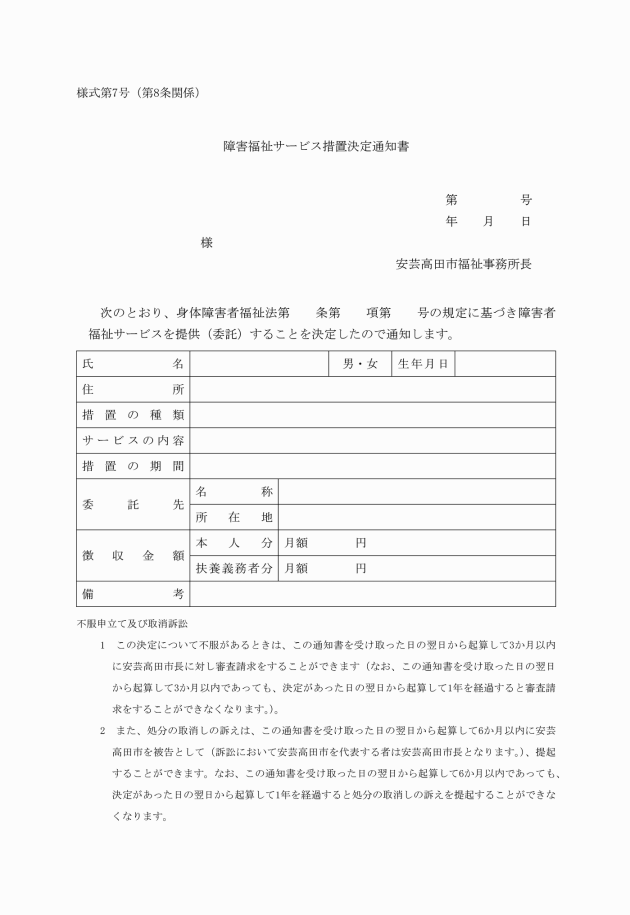

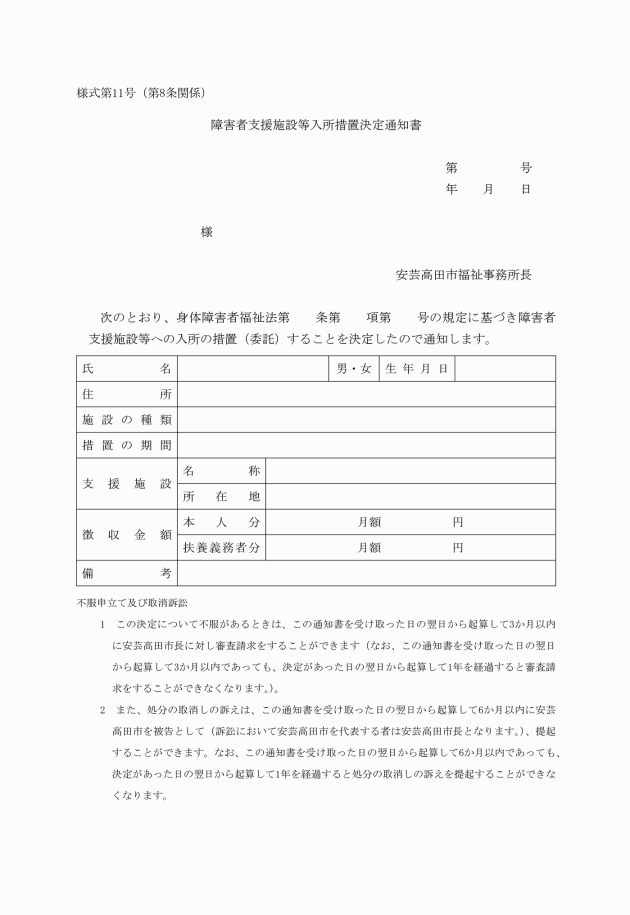

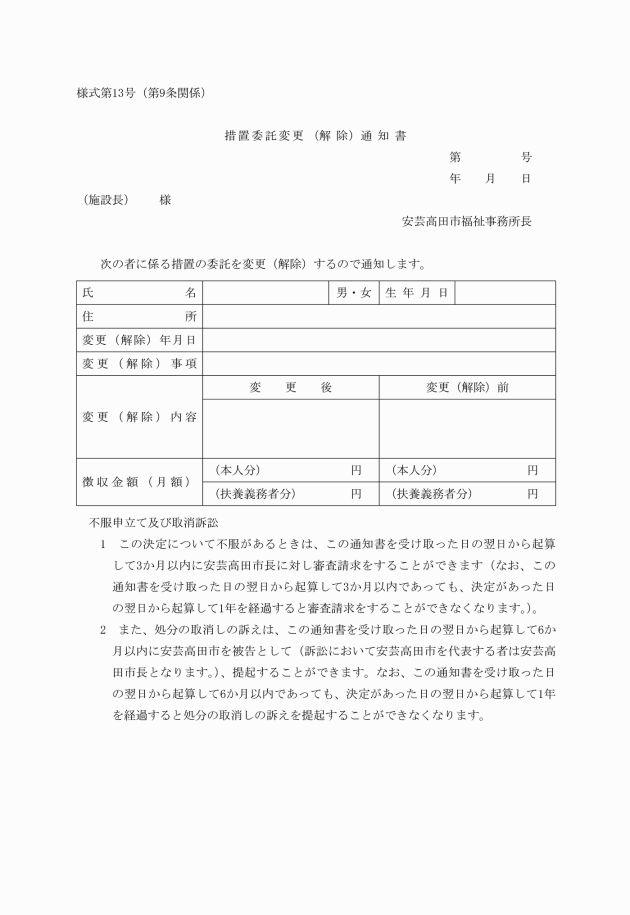

5 所長は、障害者支援施設等の長から入所を委託した旨の通知を受けたときは、措置決定通知書(様式第11号)を法第18条第2項に規定する措置を行った身体障害者(以下「被措置者」という。)に送付しなければならない。

(費用の徴収)

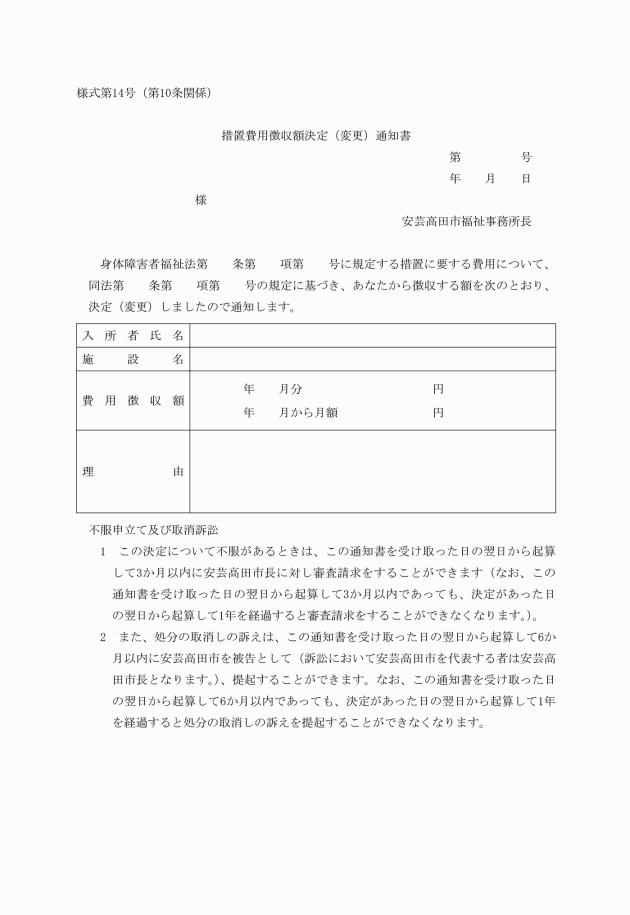

第10条 所長は、法第38条第1項の規定により、法第18条第1項の規定による障害福祉サービスの措置又は同条第2項の規定による障害者支援施設等への入所等の措置を行ったときは、当該身体障害者又はその扶養義務者から、その負担能力に応じて、当該措置に要する費用を徴収することとし、その徴収額については、別表に掲げる通りとする。

(雑則)

第11条 この規則に定めるもののほか、この規則の施行に関し必要な事項は、所長が別に定める。

附則

この規則は、平成19年3月26日に施行し、平成18年4月1日から適用する。

附則(平成24年3月15日規則第10号)

この規則は、公布の日から施行する。

附則(平成24年4月1日規則第20号)

この規則は、平成24年5月16日から施行し、平成24年4月1日から適用する。

附則(平成25年8月12日規則第28号)

この規則は、公布の日から施行する。

附則(平成26年4月1日規則第12号)

この規則は、公布の日から施行する。

附則(平成28年3月31日規則第13号)

この告示は、平成28年4月1日から施行する。

附則(平成29年3月21日規則第5号)

この規則は、平成29年4月1日から施行する。

附則(令和3年7月30日規則第24号)

この規則は、令和3年9月1日から施行する。

別表第1(第10条関係)

やむを得ない事由による措置を行った場合の利用者負担の額の算定に関する基準

障害福祉サービス(施設入所支援又は宿泊型自立訓練を利用しつつ生活介護、自立訓練、就労移行支援又は就労継続支援を利用する場合)被措置者の利用者負担額

対象収入額等による階層区分 | 負担基準月額 | ||

施設入所支援又は宿泊型自立訓練を利用しつつ生活介護、自立訓練、就労移行支援又は就労継続支援を利用する場合 | |||

1 | 生活保護法(昭和25年法律第144号)第6条第1項に規定する被保護者及び中国残留邦人等の円滑な帰国の推進及び永住帰国後の自立の支援に関する法律による支援給付受給者(以下「被保護者等」という。) | 円 0 | |

1階層に該当する者以外 | 前年分の対象収入額の年額区分 | ||

2 | 0円~270,000円 | 0 | |

3 | 270,001~280,000 | 1,000 | |

4 | 280,001~300,000 | 1,800 | |

5 | 300,001~320,000 | 3,400 | |

6 | 320,001~340,000 | 4,700 | |

7 | 340,001~360,000 | 5,800 | |

8 | 360,001~380,000 | 7,500 | |

9 | 380,001~400,000 | 9,100 | |

10 | 400,001~420,000 | 10,800 | |

11 | 420,001~440,000 | 12,500 | |

12 | 440,001~460,000 | 14,100 | |

13 | 460,001~480,000 | 15,800 | |

14 | 480,001~500,000 | 17,500 | |

15 | 500,001~520,000 | 19,100 | |

16 | 520,001~540,000 | 20,800 | |

17 | 540,001~560,000 | 22,500 | |

18 | 560,001~580,000 | 24,100 | |

19 | 580,001~600,000 | 25,800 | |

20 | 600,001~640,000 | 27,500 | |

21 | 640,001~680,000 | 30,800 | |

22 | 680,001~720,000 | 34,100 | |

23 | 720,001~760,000 | 37,500 | |

24 | 760,001~800,000 | 39,800 | |

25 | 800,001~840,000 | 41,800 | |

26 | 840,001~880,000 | 43,800 | |

27 | 880,001~920,000 | 45,800 | |

28 | 920,001~960,000 | 47,800 | |

29 | 960,001~1,000,000 | 49,800 | |

30 | 1,000,001~1,040,000 | 51,800 | |

31 | 1,040,001~1,080,000 | 54,400 | |

32 | 1,080,001~1,120,000 | 57,100 | |

33 | 1,120,001~1,160,000 | 59,800 | |

34 | 1,160,001~1,200,000 | 62,400 | |

35 | 1,200,001~1,260,000 | 65,100 | |

36 | 1,260,001~1,320,000 | 69,100 | |

37 | 1,320,001~1,380,000 | 73,100 | |

38 | 1,380,001~1,440,000 | 77,100 | |

39 | 1,440,001~1,500,000 | 81,100 | |

40 | 1,500,001以上 | (対象収入額-150万円)×0.9÷12月+81,000円(100円未満切捨て) | |

(注)

1 障害者が負担すべき額は、対象収入額等による階層区分に応じ、負担基準月額の欄に掲げる額とする。

2 この表において「対象収入額」とは、収入額(社会通念上収入として認定することが適当でないものを除く。)から、租税、社会保険料等の必要経費の額を控除した額をいう。

別表第2(第10条関係)

障害福祉サービス(施設入所支援又は宿泊型自立訓練を利用しつつ生活介護、自立訓練、就労移行支援又は就労継続支援を利用する場合)被措置者の扶養義務者の利用者負担額

税額等による階層区分 | 負担基準月額 | ||

施設入所支援又は宿泊型自立訓練を利用しつつ生活介護、自立訓練、就労移行支援又は就労継続支援を利用する場合 | |||

A | 被保護者等 | 円 0 | |

B | 当該年度分の市町村民税が非課税の者(A階層に該当する者を除く。) | 0 | |

C1 | 前年分の所得税が非課税の者(A階層又はB階層に該当する者を除く。) | 当該年度分の市町村民税のうち均等割のみ課税の者 | 2,200 |

C2 | 当該年度分の市町村民税のうち所得割が課税の者 | 3,300 | |

前年分の所得税が課税の者(A階層又はB階層に該当する者を除く。) | 前年分の所得税額の年額区分 | ||

D1 | 0円~15,000円 | 4,500 | |

D2 | 15,001~40,000 | 6,700 | |

D3 | 40,001~70,000 | 9,300 | |

D4 | 70,001~183,000 | 14,500 | |

D5 | 183,001~403,000 | 20,600 | |

D6 | 403,001~703,000 | 27,100 | |

D7 | 703,001~1,078,000 | 34,300 | |

D8 | 1,078,001~1,632,000 | 42,500 | |

D9 | 1,632,001~2,303,000 | 51,400 | |

D10 | 2,303,001~3,117,000 | 61,200 | |

D11 | 3,117,001~4,173,000 | 71,900 | |

D12 | 4,173,001~5,334,000 | 83,300 | |

D13 | 5,334,001~6,674,000 | 95,600 | |

D14 | 6,674,001円以上 | 介護給付費等基準額 | |

(注)

1 障害者の扶養義務者(障害者の入所時に障害者と同一の世帯に属し、かつ、生計を同じくすると認められる配偶者又は子(障害者が20歳未満の場合においては、配偶者、父母又は子)のうち、市町村民税又は所得税の税額が最も高い者をいう。以下同じ。)が負担すべき額は、それぞれ税額等による階層区分に応じ、負担基準月額の欄に掲げる額とする。

2 注1の規定にかかわらず、扶養義務者が負担すべき額が、介護給付費等基準額から障害者本人が負担する額を控除した額を超える場合は、当該控除した額を負担するものとする。

3 この表において「市町村民税」とは、地方税法(昭和25年法律第226号)の規定による市町村民税(同法の規定による特別区民税を含む。)をいい、「均等割」及び「所得割」とは、それぞれ、同法第292条第1項第1号及び第2号に規定する均等割及び所得割(それぞれ、同法の規定による特別区民税に係るものを含む。)をいう。ただし、均等割又は所得割の額の計算においては、同法第323条の規定により市町村民税の減免が行われた場合には、その額を所得割の額又は均等割の額から順次控除した額を所得割の額又は均等割の額とし、所得割の額の計算においては、同法第314条の7、第314条の8、同法附則第5条第3項、第5条の4第6項及び第5条の4の2第5項の規定は適用しないものとする。

4 この表において「所得税」とは、所得税法(昭和40年法律第33号)、租税特別措置法(昭和32年法律第26号)、災害被害者に対する租税の減免、徴収猶予等に関する法律(昭和22年法律第175号)及び平成24年6月25日障発0625第1号厚生労働省社会・援護局障害保健福祉部長通知「控除廃止の影響を受ける負担上限月額の算定等(厚生労働省社会・援護局障害保健福祉部所管の制度に限る。)に係る取扱いについて」の規定によって計算される所得税をいう。ただし、所得税額の計算においては、次の規定は適用しないものとする。

(1) 所得税法第78条第1項(同条第2項第1号、第2号(地方税法第314条の7第1項第2号に規定する寄附金に限る。)及び第3号(地方税法第314条の7第1項第2号に規定する寄附金に限る。)に規定する寄附金に限る。)、第92条第1項並びに第95条第1項、第2項及び第3項

(2) 租税特別措置法第41条第1項、第2項及び第6項、第41条の2、第41条の3の2第1項、第2項、第5項及び第6項、第41条の19の2第1項、第41条の19の3第1項及び第3項並びに第41条の19の4第1項及び第3項

(3) 租税特別措置法等の一部を改正する法律(平成10年法律第23号)附則第12条並びに所得税法等の一部を改正する法律(平成25年法律第5号)附則第59条第1項及び第60条第1項

別表第3(第10条関係)

障害福祉サービス(療養介護、生活介護、自立訓練、宿泊型自立訓練、就労移行支援又は就労継続支援被措置者の利用者負担額((別表第1)に該当する者を除く。)

対象収入額等による階層区分 | 負担基準月額 | ||

療養介護、生活介護、自立訓練、宿泊型自立訓練、就労移行支援、就労継続支援 | |||

1 | 被保護者等 | 円 0 | |

1階層に該当する者以外の者 | 前年分の対象収入額の年額区分 | ||

2 | 0円~270,000円 | 0 | |

3 | 270,001~280,000 | 500 | |

4 | 280,001~300,000 | 900 | |

5 | 300,001~320,000 | 1,700 | |

6 | 320,001~340,000 | 2,300 | |

7 | 340,001~360,000 | 2,900 | |

8 | 360,001~380,000 | 3,700 | |

9 | 380,001~400,000 | 4,500 | |

10 | 400,001~420,000 | 5,400 | |

11 | 420,001~440,000 | 6,200 | |

12 | 440,001~460,000 | 7,000 | |

13 | 460,001~480,000 | 7,900 | |

14 | 480,001~500,000 | 8,700 | |

15 | 500,001~520,000 | 9,500 | |

16 | 520,001~540,000 | 10,400 | |

17 | 540,001~560,000 | 11,200 | |

18 | 560,001~580,000 | 12,000 | |

19 | 580,001~600,000 | 12,900 | |

20 | 600,001~640,000 | 13,700 | |

21 | 640,001~680,000 | 15,400 | |

22 | 680,001~720,000 | 17,000 | |

23 | 720,001~760,000 | 18,700 | |

24 | 760,001~800,000 | 19,900 | |

25 | 800,001~840,000 | 20,900 | |

26 | 840,001~880,000 | 21,900 | |

27 | 880,001~920,000 | 22,900 | |

28 | 920,001~960,000 | 23,900 | |

29 | 960,001~1,000,000 | 24,900 | |

30 | 1,000,001~1,040,000 | 25,900 | |

31 | 1,040,001~1,080,000 | 27,200 | |

32 | 1,080,001~1,120,000 | 28,500 | |

33 | 1,120,001~1,160,000 | 29,900 | |

34 | 1,160,001~1,200,000 | 31,200 | |

35 | 1,200,001~1,260,000 | 32,500 | |

36 | 1,260,001~1,320,000 | 34,500 | |

37 | 1,320,001~1,380,000 | 36,500 | |

38 | 1,380,001~1,440,000 | 38,500 | |

39 | 1,440,001~1,500,000 | 40,500 | |

40 | 1,500,001以上 | (対象収入額-150万円)×0.9÷12月÷2+40,500円(100円未満切捨て) | |

(注)

1 障害者が負担すべき額は、対象収入額等による階層区分に応じ、負担基準月額の欄に掲げる額とする。

2 この表において「対象収入額」とは、収入額(社会通念上収入として認定することが適当でないものを除く。)から、租税、社会保険料等の必要経費の額を控除した額をいう。

別表第4(第10条関係)

障害福祉サービス(療養介護、生活介護、自立訓練、宿泊型自立訓練、就労移行支援又は就労継続支援)被措置者の扶養義務者の利用者負担額((別表第2)に該当する者を除く。)

税額等による階層区分 | 負担基準月額 | ||

施設入所支援又は宿泊型自立訓練を利用しつつ生活介護、自立訓練、就労移行支援又は就労継続支援を利用する場合 | |||

A | 被保護者等 | 円 0 | |

B | 当該年度分の市町村民税が非課税の者(A階層に該当する者を除く。) | 0 | |

C1 | 前年分の所得税が非課税の者(A階層又はB階層に該当する者を除く。) | 当該年度分の市町村民税のうち均等割のみ課税の者 | 2,200 |

C2 | 当該年度分の市町村民税のうち所得割が課税の者 | 3,300 | |

前年分の所得税が課税の者(A階層又はB階層に該当する者を除く。) | 前年分の所得税額の年額区分 | ||

D1 | 0円~15,000円 | 4,500 | |

D2 | 15,001~40,000 | 6,700 | |

D3 | 40,001~70,000 | 9,300 | |

D4 | 70,001~183,000 | 14,500 | |

D5 | 183,001~403,000 | 20,600 | |

D6 | 403,001~703,000 | 27,100 | |

D7 | 703,001~1,078,000 | 34,300 | |

D8 | 1,078,001~1,632,000 | 42,500 | |

D9 | 1,632,001~2,303,000 | 51,400 | |

D10 | 2,303,001~3,117,000 | 61,200 | |

D11 | 3,117,001~4,173,000 | 71,900 | |

D12 | 4,173,001~5,334,000 | 83,300 | |

D13 | 5,334,001~6,674,000 | 95,600 | |

D14 | 6,674,001円以上 | 介護給付費等基準額 | |

(注)

1 障害者の扶養義務者(障害者の入所時に障害者と同一の世帯に属し、かつ、生計を同じくすると認められる配偶者又は子(障害者が20歳未満の場合においては、配偶者、父母又は子)のうち、市町村民税又は所得税の税額が最も高い者をいう。以下同じ。)が負担すべき額は、それぞれ税額等による階層区分に応じ、負担基準月額の欄に掲げる額とする。

2 注1の規定にかかわらず、扶養義務者が負担すべき額が、介護給付費等基準額から障害者本人が負担する額を控除した額を超える場合は、当該控除した額を負担するものとする。

3 この表において「市町村民税」とは、地方税法(昭和25年法律第226号)の規定による市町村民税(同法の規定による特別区民税を含む。)をいい、「均等割」及び「所得割」とは、それぞれ、同法第292条第1項第1号及び第2号に規定する均等割及び所得割(それぞれ、同法の規定による特別区民税に係るものを含む。)をいう。ただし、均等割又は所得割の額の計算においては、同法第323条の規定により市町村民税の減免が行われた場合には、その額を所得割の額又は均等割の額から順次控除した額を所得割の額又は均等割の額とし、所得割の額の計算においては、同法第314条の7、第314条の8、同法附則第5条第3項、第5条の4第6項及び第5条の4の2第5項の規定は適用しないものとする。

4 この表において「所得税」とは、所得税法(昭和40年法律第33号)、租税特別措置法(昭和32年法律第26号)、災害被害者に対する租税の減免、徴収猶予等に関する法律(昭和22年法律第175号)及び平成24年6月25日障発0625第1号厚生労働省社会・援護局障害保健福祉部長通知「控除廃止の影響を受ける負担上限月額の算定等(厚生労働省社会・援護局障害保健福祉部所管の制度に限る。)に係る取扱いについて」の規定によって計算される所得税をいう。ただし、所得税額の計算においては、次の規定は適用しないものとする。

(1) 所得税法第78条第1項(同条第2項第1号、第2号(地方税法第314条の7第1項第2号に規定する寄附金に限る。)及び第3号(地方税法第314条の7第1項第2号に規定する寄附金に限る。)に規定する寄附金に限る。)、第92条第1項並びに第95条第1項、第2項及び第3項

(2) 租税特別措置法第41条第1項、第2項及び第6項、第41条の2、第41条の3の2第1項、第2項、第5項及び第6項、第41条の19の2第1項、第41条の19の3第1項及び第3項並びに第41条の19の4第1項及び第3項

(3) 租税特別措置法等の一部を改正する法律(平成10年法律第23号)附則第12条並びに所得税法等の一部を改正する法律(平成25年法律第5号)附則第59条第1項及び第60条第1項

別表第5(第10条関係)

障害福祉サービス(居宅介護、同行援護、行動援護、重度訪問介護、短期入所、共同生活援助)被措置者及び扶養義務者利用者負担額

税額等による階層区分 | 上限月額 | 負担基準月額 | |||||

居宅介護同行援護行動援護30分当たり | 重度訪問介護30分当たり | 短期入所1日当たり | グループホーム1月当たり | ||||

A | 被保護者等 | 円 0 | 円 0 | 円 0 | 円 0 | 円 0 | |

B | 当該年度分の市町村民税が非課税の者(A階層に該当する者を除く。) | 0 | 0 | 0 | 0 | 0 | |

C1 | 前年分の所得税が非課税の者(A階層又はB階層に該当する者を除く。) | 当該年度分の市町村民税のうち均等割のみ課税の者 | 1,100 | 50 | 50 | 100 | 1,100 |

C2 | 当該年度分の市町村民税のうち所得割が課税の者 | 1,600 | 100 | 100 | 200 | 1,600 | |

前年分の所得税が課税の者(A階層又はB階層に該当する者を除く。) | 前年分の所得税額の年額区分 | ||||||

D1 | 0円~15,000円 | 2,200 | 150 | 150 | 300 | 2,200 | |

D2 | 15,001~40,000 | 3,300 | 200 | 200 | 400 | 3,300 | |

D3 | 40,001~70,000 | 4,600 | 250 | 250 | 600 | 4,600 | |

D4 | 70,001~183,000 | 7,200 | 300 | 300 | 1,000 | 7,200 | |

D5 | 183,001~403,000 | 10,300 | 400 | 400 | 1,400 | 10,300 | |

D6 | 403,001~703,000 | 13,500 | 500 | 500 | 1,800 | 13,500 | |

D7 | 703,001~1,078,000 | 17,100 | 600 | 600 | 2,300 | 17,100 | |

D8 | 1,078,001~1,632,000 | 21,200 | 800 | 800 | 2,800 | 21,200 | |

D9 | 1,632,001~2,303,000 | 25,700 | 1,000 | 1,000 | 3,400 | 25,700 | |

D10 | 2,303,001~3,117,000 | 30,600 | 1,200 | 1,200 | 4,100 | 30,600 | |

D11 | 3,117,001~4,173,000 | 35,900 | 1,400 | 1,400 | 4,800 | 35,900 | |

D12 | 4,173,001~5,334,000 | 41,600 | 1,600 | 1,600 | 5,500 | 41,600 | |

D13 | 5,334,001~6,674,000 | 47,800 | 1,900 | 1,900 | 6,400 | 47,800 | |

D14 | 6,674,001円以上 | 介護給付費等基準額 | 介護給付費等基準額 | 介護給付費等基準額 | 介護給付費等基準額 | 介護給付費等基準額 | |

(注)

1 障害者及びその扶養義務者(障害者と同一の世帯に属し、かつ、生計を同じくすると認められる配偶者又は子(障害者が20歳未満の場合においては、配偶者、父母又は子)のうち、市町村民税又は所得税の税額が最も高いものに限る。以下同じ。)が負担すべき額は、それぞれ、税額等による階層区分に応じ、負担基準額の欄に掲げる額とする(行動援護については、所要時間が7時間30分以上の場合は、当該額を16倍した額を同日分の負担すべき額とする。)。ただし、障害者にあっては、介護給付費等基準額を上限とし、扶養義務者にあっては、介護給付費等基準額から障害者本人が負担する額を控除した額を上限とする。

2 注1の規定にかかわらず、障害者及びその扶養義務者の1月当たりの負担額は、それぞれ、税額等による階層区分に応じ、上限月額の欄に掲げる額を上限とする。

3 この表において「市町村民税」とは、地方税法(昭和25年法律第226号)の規定による市町村民税(同法の規定による特別区民税を含む。)をいい、「均等割」及び「所得割」とは、それぞれ、同法第292条第1項第1号及び第2号に規定する均等割及び所得割(それぞれ、同法の規定による特別区民税に係るものを含む。)をいう。ただし、均等割又は所得割の額の計算においては、同法第323条の規定により市町村民税の減免が行われた場合には、その額を所得割の額又は均等割の額から順次控除した額を所得割の額又は均等割の額とし、所得割の額の計算においては、同法第314条の7、第314条の8、同法附則第5条第3項、第5条の4第6項及び第5条の4の2第5項の規定は適用しないものとする。

4 この表において「所得税」とは、所得税法(昭和40年法律第33号)、租税特別措置法(昭和32年法律第26号)、災害被害者に対する租税の減免、徴収猶予等に関する法律(昭和22年法律第175号)及び平成24年6月25日障発0625第1号厚生労働省社会・援護局障害保健福祉部長通知「控除廃止の影響を受ける負担上限月額の算定等(厚生労働省社会・援護局障害保健福祉部所管の制度に限る。)に係る取扱いについて」の規定によって計算される所得税をいう。ただし、所得税額の計算においては、次の規定は適用しないものとする。

(1) 所得税法第78条第1項(同条第2項第1号、第2号(地方税法第314条の7第1項第2号に規定する寄附金に限る。)及び第3号(地方税法第314条の7第1項第2号に規定する寄附金に限る。)に規定する寄附金に限る。)、第92条第1項並びに第95条第1項、第2項及び第3項

(2) 租税特別措置法第41条第1項、第2項及び第6項、第41条の2、第41条の3の2第1項、第2項、第5項及び第6項、第41条の19の3第1項及び第3項並びに第41条の19の4第1項及び第3項

(3) 租税特別措置法等の一部を改正する法律(平成10年法律第23号)附則第12条並びに所得税法等の一部を改正する法律(平成25年法律第5号)附則第59条第1項及び第60条第1項

別表第6(第10条関係)

障害福祉サービス(居宅介護、同行援護、行動援護、短期入所又は重度訪問介護)における障害児の扶養義務者の利用者負担額

税額等による階層区分 | 上限月額 | 負担基準月額 | |||

居宅介護同行援護行動援護30分当たり | 短期入所1日当たり | ||||

A | 被保護者等 | 円 0 | 円 0 | 円 0 | |

B | 当該年度分の市町村民税が非課税の者(A階層に該当する者を除く。) | 0 | 0 | 0 | |

C1 | 前年分の所得税が非課税の者(A階層又はB階層に該当する者を除く。) | 当該年度分の市町村民税のうち均等割のみ課税の者 | 1,100 | 50 | 100 |

C2 | 当該年度分の市町村民税のうち所得割が課税の者 | 1,600 | 100 | 200 | |

前年分の所得税が課税の者(A階層又はB階層に該当する者を除く。) | 前年分の所得税額(障害児の所得税額を含む。)の年額区分 | ||||

D1 | 0円~15,000円 | 2,200 | 150 | 300 | |

D2 | 15,001~40,000 | 3,300 | 200 | 400 | |

D3 | 40,001~70,000 | 4,600 | 250 | 600 | |

D4 | 70,001~183,000 | 7,200 | 300 | 1,000 | |

D5 | 183,001~403,000 | 10,300 | 400 | 1,400 | |

D6 | 403,001~703,000 | 13,500 | 500 | 1,800 | |

D7 | 703,001~1,078,000 | 17,100 | 600 | 2,300 | |

D8 | 1,078,001~1,632,000 | 21,200 | 800 | 2,800 | |

D9 | 1,632,001~2,303,000 | 25,700 | 1,000 | 3,400 | |

D10 | 2,303,001~3,117,000 | 30,600 | 1,200 | 4,100 | |

D11 | 3,117,001~4,173,000 | 35,900 | 1,400 | 4,800 | |

D12 | 4,173,001~5,334,000 | 41,600 | 1,600 | 5,500 | |

D13 | 5,334,001~6,674,000 | 47,800 | 1,900 | 6,400 | |

D14 | 6,674,001円以上 | 介護給付費等基準額 | 介護給付費等基準額 | 介護給付費等基準額 | |

注

1 障害児の扶養義務者(障害児と同一の世帯に属し、かつ、生計を同じくすると認められる配偶者、父母又は子のうち、市町村民税又は所得税の税額が最も高いものに限る。以下同じ。)が負担すべき額は、税額等による階層区分に応じ、負担基準額の欄に掲げる額とする(行動援護については、所要時間が7時間30分以上の場合は、当該額を16倍した額を同日分の負担すべき額とする。)。なお、児童福祉法第63条の4の規定により、児童相談所長が重度訪問介護を利用することが適当であると認め、その旨を市町村長に通知された障害児に対し、重度訪問介護にかかるやむを得ない事由による措置を行った場合については、この表の負担基準額の欄に掲げる額に、別表第5の表の重度訪問介護にかかる負担基準額の欄に掲げる額を加えた額とする。ただし、介護給付費等基準額を上限とする。

2 注1の規定にかかわらず、障害児の扶養義務者の1月当たりの負担額は、税額等による階層区分に応じ、上限月額の欄に掲げる額を上限とする。

3 この表において「市町村民税」とは、地方税法(昭和25年法律第226号)の規定による市町村民税(同法の規定による特別区民税を含む。)をいい、「均等割」及び「所得割」とは、それぞれ、同法第292条第1項第1号及び第2号に規定する均等割及び所得割(それぞれ、同法の規定による特別区民税に係るものを含む。)をいう。ただし、均等割又は所得割の額の計算においては、同法第323条の規定により市町村民税の減免が行われた場合には、その額を所得割の額又は均等割の額から順次控除した額を所得割の額又は均等割の額とし、所得割の額の計算においては、同法第314条の7、第314条の8、同法附則第5条第3項、第5条の4第6項及び第5条の4の2第5項の規定は適用しないものとする。

4 この表において「所得税」とは、所得税法(昭和40年法律第33号)、租税特別措置法(昭和32年法律第26号)、災害被害者に対する租税の減免、徴収猶予等に関する法律(昭和22年法律第175号)及び平成24年6月25日障発0625第1号厚生労働省社会・援護局障害保健福祉部長通知「控除廃止の影響を受ける負担上限月額の算定等(厚生労働省社会・援護局障害保健福祉部所管の制度に限る。)に係る取扱いについて」の規定によって計算される所得税をいう。ただし、所得税額の計算においては、次の規定は適用しないものとする。

(1) 所得税法第78条第1項(同条第2項第1号、第2号(地方税法第314条の7第1項第2号に規定する寄附金に限る。)及び第3号(地方税法第314条の7第1項第2号に規定する寄附金に限る。)に規定する寄附金に限る。)、第92条第1項並びに第95条第1項、第2項及び第3項

(2) 租税特別措置法第41条第1項、第2項及び第6項、第41条の2、第41条の3の2第1項、第2項、第5項及び第6項、第41条の19の2第1項、第41条の19の3第1項及び第3項並びに第41条の19の4第1項及び第3項

(3) 租税特別措置法等の一部を改正する法律(平成10年法律第23号)附則第12条並びに所得税法等の一部を改正する法律(平成25年法律第5号)附則第59条第1項及び第60条第1項